Jun 16, 2020

La Equidad de nuestro sistema tributario federal es un tema muy debatido. Sin embargo, con demasiada frecuencia esos debates confunden o tergiversan hechos importantes porque se centran en un tipo de impuesto por separado y no en los diversos impuestos a los que se enfrentan las personas en conjunto. Utilizando datos del Centro de política fiscal (TPC) y la Oficina de presupuesto del Congreso (CBO), podemos examinar el sistema tributario federal más amplio.,

los estadounidenses pagan muchos tipos de impuestos

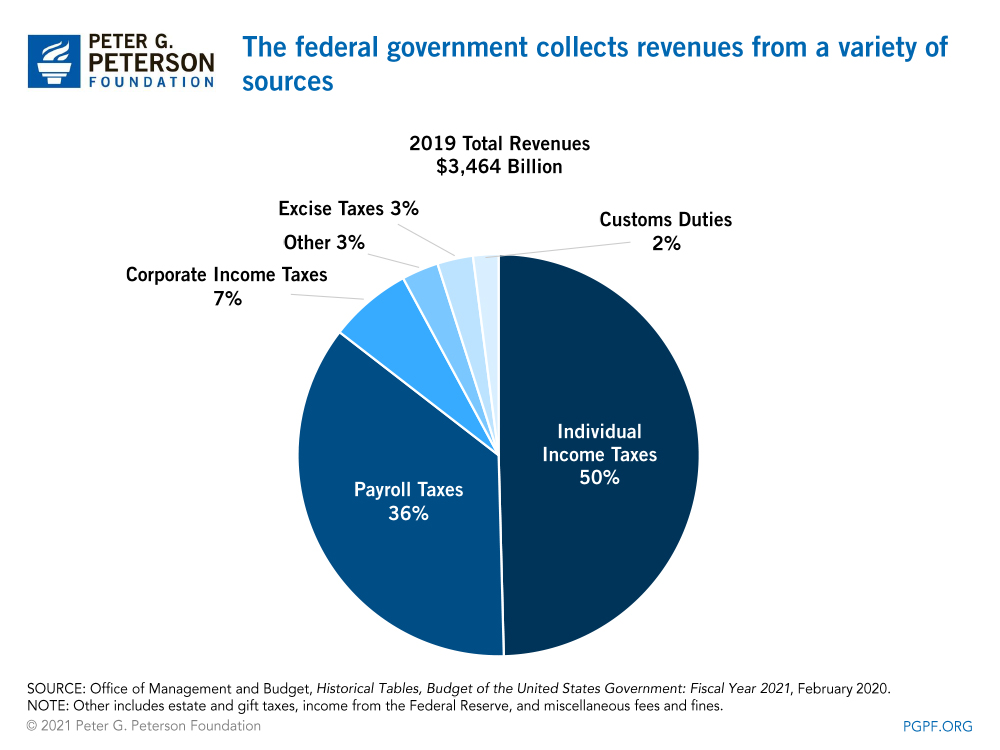

el gobierno federal recauda ingresos de una variedad de fuentes, tales como:

- impuestos individuales sobre la renta — la mayor fuente de ingresos fiscales y la mitad del total de los ingresos anuales. Los impuestos sobre la renta son gravámenes sobre los sueldos y salarios percibidos por las personas, los ingresos procedentes de inversiones y otros ingresos.

- Los impuestos sobre la nómina, que ayudan a financiar el Seguro Social, Medicare y los beneficios de desempleo, son la segunda fuente más grande de ingresos federales y representan aproximadamente un tercio del total de los ingresos anuales., Los impuestos sobre la nómina se deducen de los cheques de pago de los trabajadores a través de una línea llamada FICA, que significa la Ley Federal de contribuciones al seguro.

- El gobierno también recauda impuestos sobre las ganancias de las corporaciones. En 2019, la mayoría de los ingresos corporativos se gravaron con un 21 por ciento a nivel federal.

- Los Impuestos Especiales son gravámenes indirectos sobre las transacciones de bienes o actividades particulares, como la gasolina, el alcohol o los juegos de azar.

- Los derechos de aduana son impuestos aplicados a mercancías importadas específicas.

- otras fuentes incluyen impuestos sobre bienes y donaciones y pagos a la Reserva Federal.,

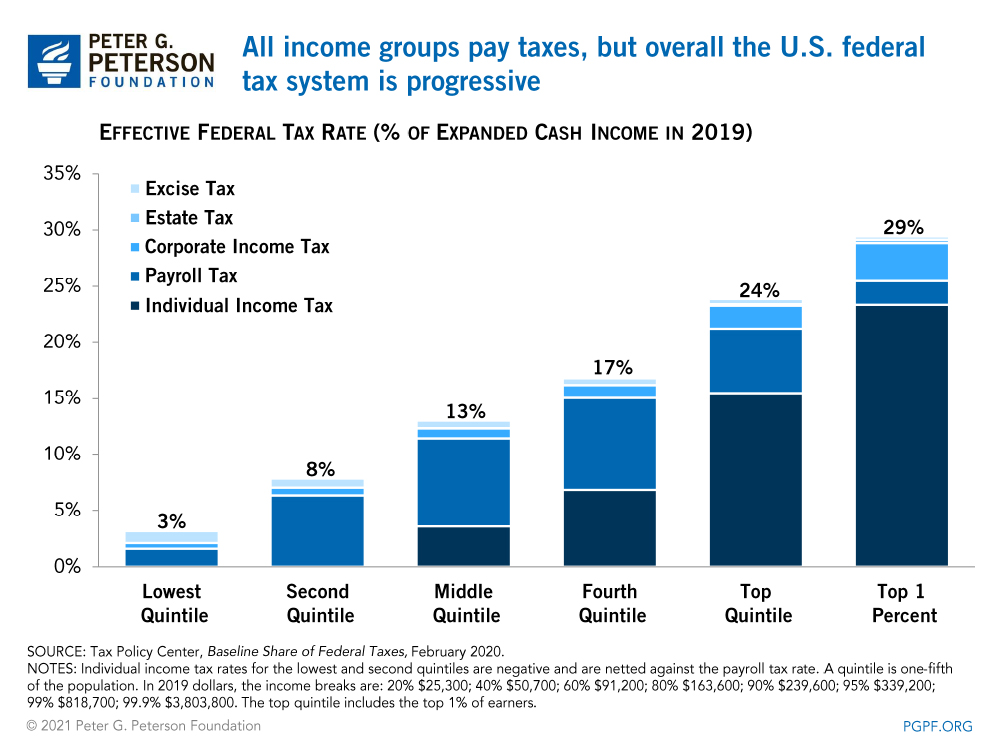

mientras que casi todos los estadounidenses pagan impuestos, la composición del tipo de impuestos pagados es muy diferente para los contribuyentes en varios puntos de la distribución del ingreso. Los estadounidenses ricos pagan una mayor proporción de sus ingresos en impuestos sobre la renta individuales, impuestos corporativos e impuestos sobre el patrimonio que los grupos de bajos ingresos.1 por el contrario, los grupos de ingresos más bajos deben una mayor parte de sus ingresos por concepto de impuestos sobre la nómina y el consumo que los que están en mejores condiciones., De hecho, los contribuyentes cuyos ingresos están en el 90 por ciento más bajo de todos los ingresos pagan, en promedio, más en impuestos sobre la nómina que en impuestos sobre la renta.

el sistema tributario de los EE.ingresos en impuestos. Eso es cierto a pesar del hecho de que los estadounidenses de altos ingresos se benefician desproporcionadamente de las exenciones fiscales, también conocidas como gastos fiscales.,

Los gastos tributarios mayores, como tasas más bajas sobre ganancias de capital y dividendos, deducciones por contribuciones caritativas y deducciones por impuestos estatales y locales, tienden a beneficiar a los contribuyentes de mayores ingresos más que a los grupos de menores ingresos. La CBO estima que el quintil superior de contribuyentes recibe el 51 por ciento del valor de los principales gastos tributarios, mientras que solo el 8 por ciento va al quintil inferior., Sin embargo, incluso con gastos tributarios sustanciales, el uno por ciento superior de los contribuyentes estadounidenses todavía paga una tasa impositiva efectiva del 30 por ciento, en promedio, mientras que el 20 por ciento inferior de la población paga un promedio del 3 por ciento.

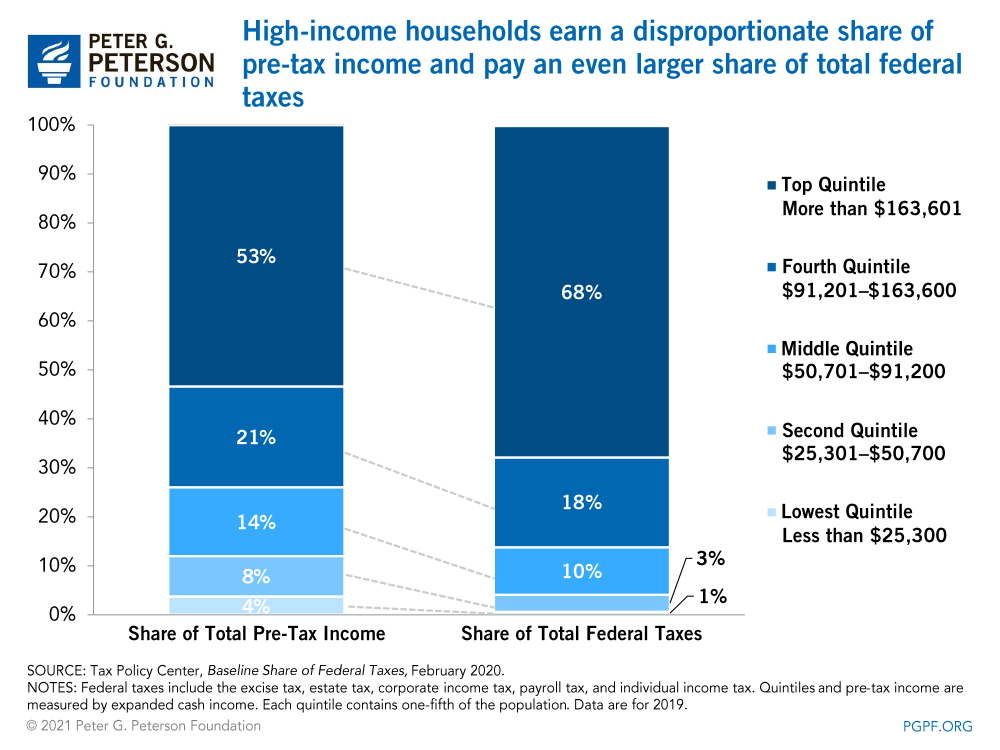

TPC estima que el 68 por ciento de los impuestos recaudados para 2019 provendrá de aquellos en el quintil superior, o aquellos que ganan un ingreso superior a $163,600 anualmente. Dentro de este grupo, el uno por ciento superior de los ingresos — aquellos que ganan más de 8 818,700 por año — aportará más de una cuarta parte de todos los ingresos federales recaudados.,

Mientras que la equidad del sistema tributario es muy debatido, muchos economistas están de acuerdo en que simplificar el código fiscal ayudaría a la economía. Una mayor reforma fiscal podría promover el crecimiento económico y, al mismo tiempo, hacer que el código sea más simple, transparente y justo.