16 czerwca 2020 roku

Zbyt często jednak debaty te mylą lub wprowadzają w błąd ważne fakty, ponieważ koncentrują się na jednym rodzaju podatku w izolacji, a nie na różnych podatkach, z którymi ludzie spotykają się łącznie. Korzystając z danych z centrum polityki podatkowej (TPC) i biura budżetu Kongresu (CBO), możemy zbadać szerszy federalny system podatkowy.,

Amerykanie płacą wiele rodzajów podatków

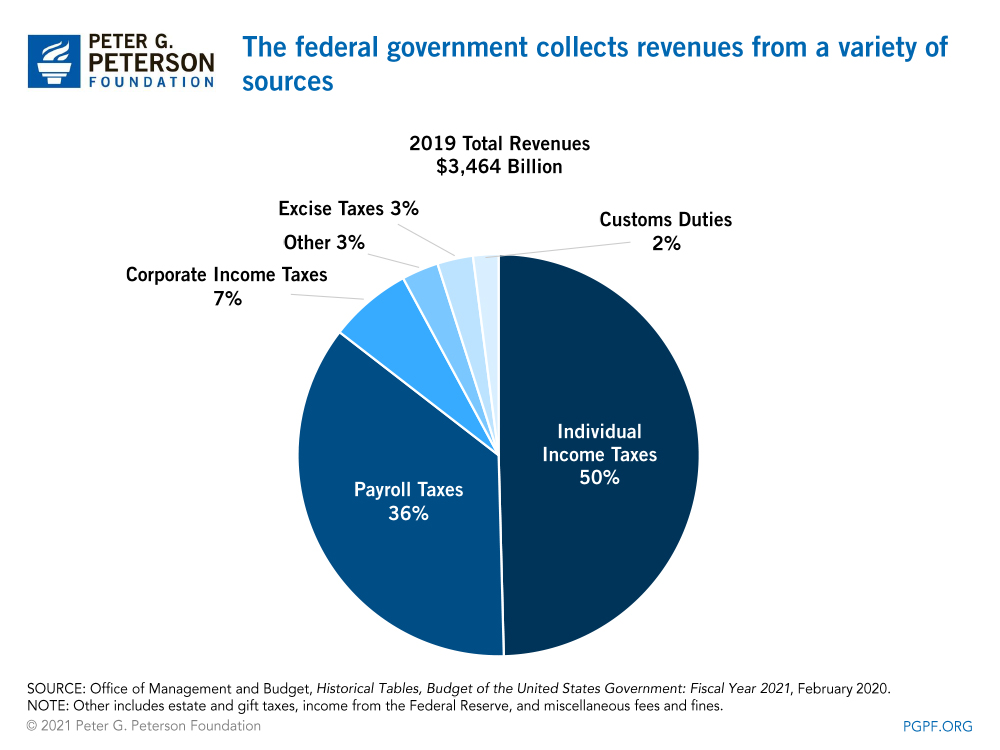

rząd federalny zbiera dochody z różnych źródeł, takich jak:

- Indywidualne podatki dochodowe — największe źródło dochodów podatkowych i połowa całkowitych wpływów rocznie. Podatki dochodowe to opłaty od wynagrodzeń osiąganych przez osoby fizyczne, dochodów z inwestycji i innych dochodów.

- podatki od wynagrodzeń, które pomagają finansować ubezpieczenia społeczne, Medicare i zasiłki dla bezrobotnych, są drugim co do wielkości źródłem dochodów federalnych i stanowią około jednej trzeciej całkowitych wpływów rocznie., Podatki od wynagrodzeń są odliczane od czeków pracowniczych za pomocą pozycji liniowej o nazwie FICA, która oznacza Federal Insurance Contributions Act.

- rząd pobiera również podatki od zysków korporacji. W 2019 r. większość dochodów przedsiębiorstw była opodatkowana na poziomie federalnym w wysokości 21 procent.

- podatki akcyzowe są pośrednimi opłatami od transakcji określonych towarów lub czynności, takich jak benzyna, alkohol lub Hazard.

- cła to podatki nakładane na określone importowane towary.

- inne źródła obejmują podatki od nieruchomości i darowizn oraz płatności na rzecz Rezerwy Federalnej.,

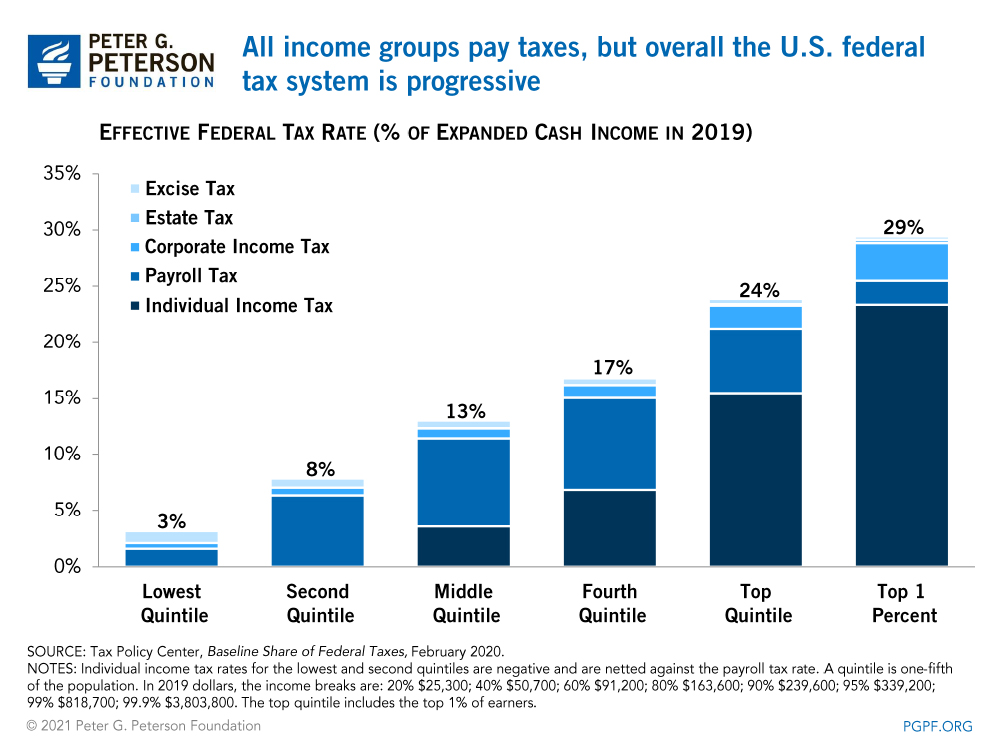

podczas gdy prawie wszyscy Amerykanie płacą podatki, skład rodzaju płaconych podatków jest bardzo różny dla podatników w różnych punktach podziału dochodu. Zamożni Amerykanie płacą większą część swoich dochodów w indywidualnych podatkach dochodowych, podatkach korporacyjnych i podatkach od nieruchomości niż w grupach o niższych dochodach.1 natomiast grupy o niższych dochodach są winne większą część swoich zarobków z tytułu płac i podatków akcyzowych niż ci, którzy są lepiej sytuowani., W rzeczywistości podatnicy, których dochody znajdują się na dole 90 procent wszystkich dochodów, płacą średnio więcej w podatkach od wynagrodzeń niż w podatkach dochodowych.

amerykański system podatkowy jest progresywny

jako całość, Amerykański kodeks podatkowy pozostaje progresywny — z podatnikami o wyższych dochodach płacącymi większy udział w ich dochody w podatkach. To prawda, pomimo faktu, że Amerykanie o wysokich dochodach korzystają nieproporcjonalnie z ulg podatkowych, zwanych inaczej wydatkami podatkowymi.,

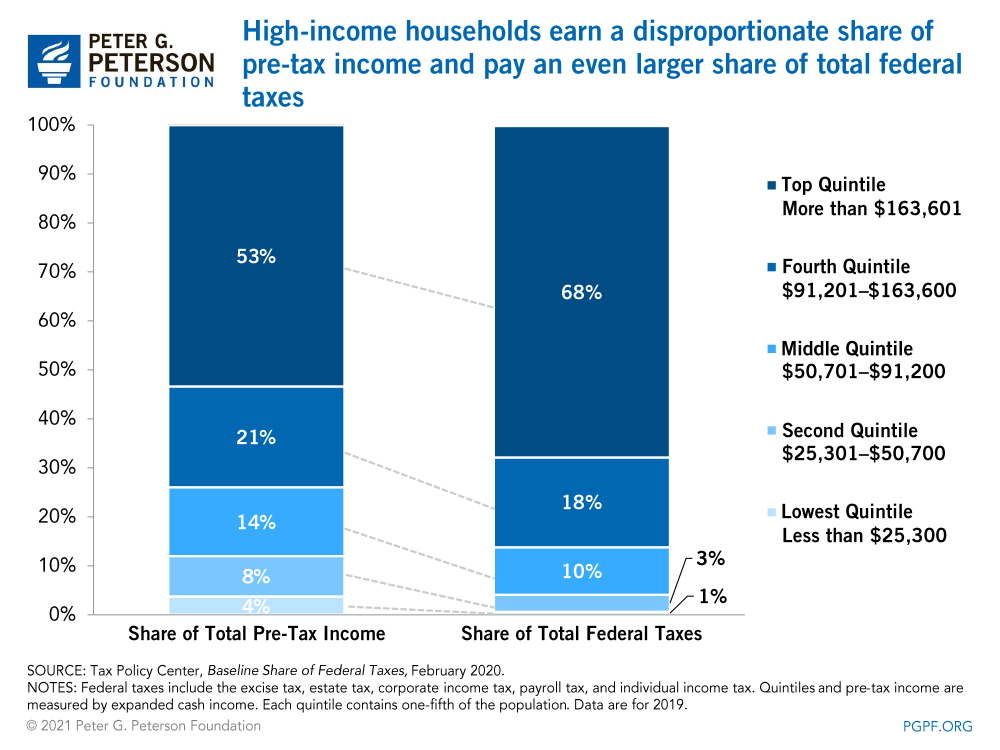

duże wydatki podatkowe — takie jak niższe stawki zysków kapitałowych i dywidend, odliczenia od składek na cele charytatywne oraz odliczenia od podatków państwowych i lokalnych – zwykle przynoszą większe korzyści podatnikom o wyższych dochodach niż grupom o niższych dochodach. CBO szacuje, że najwyższy kwintyl podatników otrzymuje 51 procent wartości głównych wydatków podatkowych, podczas gdy tylko 8 procent trafia do dolnego kwintyla., Jednak nawet przy znacznych nakładach podatkowych jeden procent amerykańskich podatników nadal płaci efektywną stawkę podatkową w wysokości 30 procent, podczas gdy dolne 20 procent populacji płaci średnio 3 procent.

TPC szacuje, że 68 procent podatków pobranych za 2019 r.będzie pochodzić od tych w top quintile lub tych, którzy osiągają dochód powyżej 163 600 USD rocznie. W ramach tej grupy jeden procent zarabiających – tych zarabiających więcej niż $818,700 rocznie-wniesie ponad jedną czwartą wszystkich dochodów federalnych zebranych.,

chociaż uczciwość systemu podatkowego jest dużo dyskutowana, wielu ekonomistów zgadza się, że uproszczenie kodeksu podatkowego pomogłoby gospodarce. Dalsza reforma podatkowa mogłaby sprzyjać wzrostowi gospodarczemu, jednocześnie czyniąc Kodeks bardziej prostym, przejrzystym i sprawiedliwym.